Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Choáng với lãi suất trái phiếu doanh nghiệp gần 19%/năm, gấp hơn 2 lần lãi suất tiết kiệm cao nhất 8,2%/năm

H.Anh

Thứ ba, ngày 13/07/2021 07:33 AM (GMT+7)

6 tháng đầu năm, bất động sản là nhóm có lãi suất phát hành cao nhất trong khoảng 8,5-12,5%/năm. Tuy nhiên, đã xuất hiện doanh nghiệp mời mua trái phiếu nhận lãi gần 19%/năm, gấp hơn 2 lần mức lãi suất tiết kiệm cao nhất hiện nay (8,2%/năm)

Bình luận

0

Theo dữ liệu từ Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong tháng 6/2021, có 92 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 53.773 tỷ đồng.

Trong đó, có 91 đợt phát hành riêng lẻ với tổng giá trị phát hành là 52.274 tỷ đồng và 1 đợt phát hành ra công chúng giá trị 1.500 tỷ đồng của Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC), kỳ hạn phát hành chủ yếu từ 1-3 năm.

Các 'tay chơi" lớn nhất trên thị trường trái phiếu doanh nghiệp là ai?

Tính từ đầu tháng 6 đến nay, nhóm các ngân hàng thương mại vẫn "áp đảo" với tổng giá trị phát hành đạt 31.989 tỷ đồng, chiếm 59,5% tổng khối lượng phát hành, trong đó có 4.189 tỷ đồng trái phiếu tăng vốn cấp 2.

Các ngân hàng huy động nhiều vốn trên thị trường trái phiếu trong tháng 6 vừa qua như: Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV), Ngân hàng Á Châu (ACB), Ngân hàng Phát triển TP.HCM (HDBank)...

Nhóm bất động sản xếp ở vị trí thứ 2 với 10.824 tỷ đồng phát hành. Nhóm năng lượng xếp vị trí thứ 3 về giá trị phát hành với 4.600 tỷ đồng, trong đó dự án nhà máy điện gió Ea Nam đã huy động 4.500 tỷ đồng từ trái phiếu.

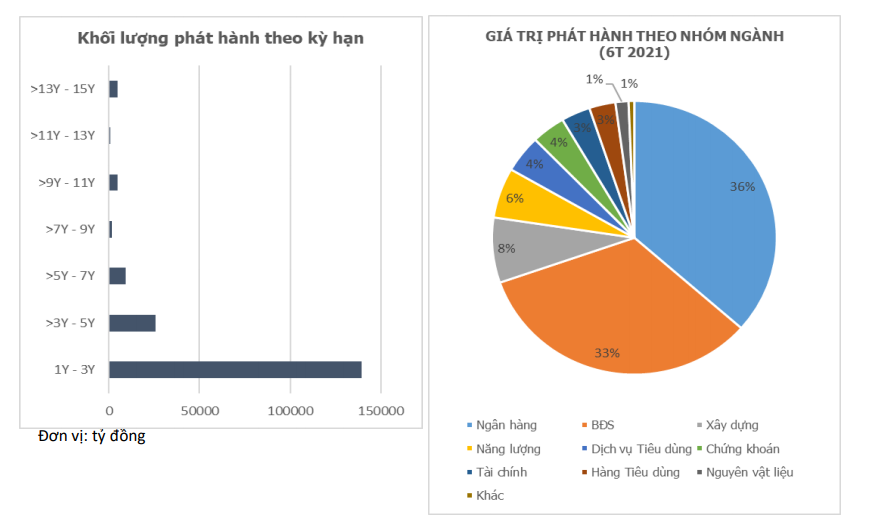

Luỹ kế 6 tháng đầu năm 2021, có 306 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 186.683 tỷ đồng.

Trong đó, có 293 đợt phát hành riêng lẻ với tổng giá trị phát hành là 177.098 tỷ đồng, và 13 đợt phát hành ra công chúng giá trị 9.584 tỷ đồng.

Khối lượng trái phiếu phát hành theo kỳ hạn và giá trị phát hành theo nhóm ngành 6 tháng đầu năm. (Nguồn: VBMA)

Nhóm các ngân hàng thương mại vẫn dẫn đầu với tổng giá trị phát hành đạt 68.113 tỷ đồng. Trong đó, có 85,3% trái phiếu phát hành với kỳ hạn từ 2-4 năm, lãi suất thấp từ 3-4,2%.

Những ngân hàng có khối lượng lớn trái phiếu phát hành với lãi suất thấp, kỳ hạn ngắn hơn 5 năm, bao gồm: ACB phát hành 11.200 tỷ đồng, VPBank 9.900 tỷ đồng, TPBank 6.000 tỷ đồng…

Nhóm bất động sản xếp vị trí thứ 2 với tổng khối lượng phát hành 61.988 tỷ đồng. Trong đó, một số Công ty và Dự án phát hành khối lượng lớn như: Alpha City huy động 8.060 tỷ đồng trái phiếu phát hành bởi Công ty Cổ phần Đầu tư Golden Hill và Công ty Cổ phần Đầu tư Voyage, Vingroup 4.375 tỷ đồng…

Cũng trong 6 tháng đầu năm, có 2 đợt phát hành trái phiếu ra thị trường quốc tế, gồm Tập đoàn Vingroup 500 triệu USD và trái phiếu xanh của Công ty Cổ phần Bất động sản BIM 200 triệu USD.

Choáng với lãi suất trái phiếu doanh nghiệp lên gần 19%/năm

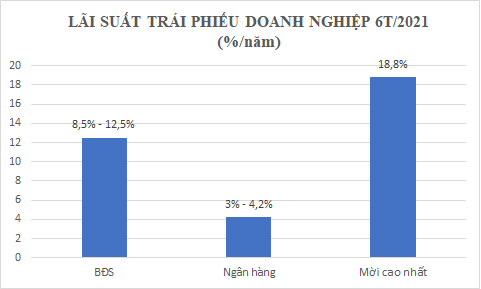

Về kỳ hạn và lãi suất phát hành, VBMA cho biết, tính riêng tháng 6 vừa qua, lãi suất phát hành đối với nhóm ngành bất động sản cao nhất dao động trong khoảng 8,5-12,5%/năm.

Đối với nhóm ngân hàng, không phải trái phiếu tăng vốn cấp 2, dao động trong khoảng 3- 4,2%/năm.

Lãi suất phát hành trái phiếu của nhóm BĐS cao nhất. (Ảnh: LT)

Trước đó, trong quý I/2021, lãi suất phát hành trái phiếu bất động sản dao động chủ yếu trong khoảng 9,5-11%/năm, thuộc nhóm cao nhất thị trường.

Ngược lại, trái phiếu của các ngân hàng thuộc nhóm có lãi suất thấp nhất thị trường với mức phổ biến 3,7-4,2%/năm, phần lớn có kỳ hạn 2-3 năm.

Còn theo thống kê của KBSV, Phát Đạt là doanh nghiệp trả lãi suất cao nhất, lên tới 13%/năm.

Một doanh nghiệp khác cũng trả lãi suất trái phiếu lên tới 13%/năm là Tiki vừa hoàn thành việc phát hành trong tháng 6. Sàn thương mại điện tử này phát hành 1.000 tỷ đồng trái phiếu riêng lẻ với kỳ hạn 2 năm. Phần lớn trái chủ tham gia mua trái phiếu của Tiki là nhà đầu tư cá nhân.

Trên thực tế, theo chia sẻ của một số nhân viên môi giới trái phiếu cho doanh nghiệp, phần lớn các lời mời chào mua trái phiếu do các tập đoàn Sovico, Sunshine, BCG Land, Helios, Vinaconex, Tân Hoàng Minh, Kinh Bắc,… phát hành có lãi suất 8 - 12%/năm, cao hơn so với lãi tiền gửi tiết kiệm tại các ngân hàng lớn.

Tuy nhiên, thời gian gần đây xuất hiện trái phiếu của một doanh nghiệp hoạt động kinh doanh xây dựng dân dụng và công nghiệp, xây dựng đường công trình giao thông, kinh doanh hệ thống salon tóc, spa, nail… được mời chào với mức lãi suất phát hành lên tới gần 19%.

Thống kê biểu lãi suất tiết kiệm của các ngân hàng thời điểm hiện tại cho thấy, OCB đang là ngân hàng niêm yết lãi suất cao nhất lên tới 8,2%/năm đối với kỳ hạn 13 tháng, 8,1%/năm kỳ hạn 12 tháng. Tuy nhiên, mức lãi suất này chỉ áp dụng cho khoản tiền gửi từ 500 tỷ đồng trở lên.

Theo sau ở vị trí thứ hai là Ngân hàng thương mại cổ phần Á Châu (ACB) với mức lãi suất tiết kiệm cao nhất ghi nhận được là 7,4%/năm. Điều kiện nhận được mức lãi suất này là khoản tiết kiệm phải có số dư từ 30 tỷ đồng trở lên.

Techcombank là nhà băng niêm yết lãi suất tiết kiệm cao nhất 7,1%/năm với số tiền gửi trên 200 tỷ đồng trở lên.

Theo chia sẻ của nhân viên tư vấn trái phiếu của doanh nghiệp này, số tiền mua trái phiếu càng cao thì lãi cũng sẽ tăng lên, chẳng hạn mua 100 triệu đồng thì lãi là 16,8%/năm, 200 triệu đồng lãi là 17,3%/năm, 500 triệu đồng là 18,3%/năm và 1 tỷ đồng là 18,8%/năm. Thời gian hoàn vốn từ 1 - 5 năm.

Như vậy, mức lãi suất này cao gấp hơn 2 lần lãi suất tiết kiệm cao nhất hiện nay là 8,2%/năm.

Nếu so với mức lãi suất tiết kiệm phổ biến kỳ hạn từ 12 tháng trở lên, lãi suất phát hành trái phiếu gần 19% được mời chào thậm chí còn cao gấp 3 lần.

Theo giới phân tích, hình thức phát hành trái phiếu của các doanh nghiệp để huy động vốn cho hoạt động kinh doanh là xu hướng tốt, tránh cho việc doanh nghiệp phụ thuộc vào tín dụng ngân hàng. Tuy nhiên, nhà đầu tư cá nhân không nên mạo hiểm, chỉ mua trái phiếu doanh nghiệp vì lãi suất cao.

Những doanh nghiệp không niêm yết phát hành trái phiếu lại không có tài sản đảm bảo sẽ rất rủi ro cho nhà đầu tư cá nhân. Nguyên tắc trên thị trường tài chính là rủi ro cao đi kèm lợi nhuận cao nhưng không nên bất chấp để dẫn đến nguy cơ mất tiền - các chuyên gia cảnh báo.

Trong quá khứ, Bộ Tài chính cũng đã có không ít lần cảnh báo nhà đầu tư cá nhân không nên mua trái phiếu chỉ vì lãi suất cao, vì có khả năng không thu hồi được khoản tiền đầu tư (bao gồm cả gốc và lãi) nếu doanh nghiệp phát hành gặp khó khăn.

Cơ quan quản lý cũng yêu cầu với các tổ chức phân phối trái phiếu gồm công ty chứng khoán, ngân hàng thương mại, không chào mời phân phối trái phiếu bằng mọi giá cho nhà đầu tư. Các tổ chức này cũng phải cung cấp thông tin đầy đủ, chính xác cho nhà đầu tư về tình hình tài chính của doanh nghiệp phát hành, mục đích phát hành, tài sản đảm bảo của trái phiếu, quyền lợi, nghĩa vụ của trái chủ…

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật