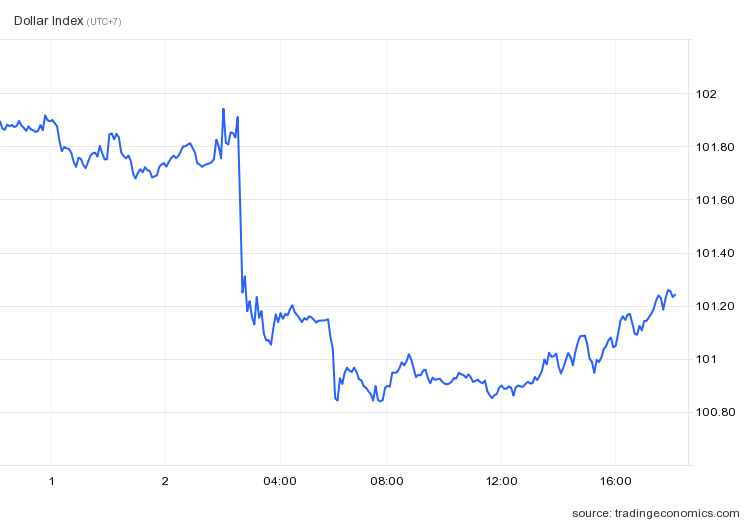

Theo dữ liệu của Trading Economics ngày 2/2 (giờ Việt Nam), chỉ số USD - đo lường sức mạnh của đồng bạc xanh với các tiền tệ lớn khác - đã rơi xuống 101,24 điểm, đánh dấu mức thấp nhất trong vòng 9 tháng.

USD yếu đi do các tín hiệu cho thấy Cục Dự trữ Liên bang Mỹ (Fed) chuẩn bị hoàn thành chu kỳ tăng lãi suất.

Sau cuộc họp chính sách quan trọng của Fed, euro vọt lên hơn 1,103 USD đổi 1 euro, rồi giảm nhẹ xuống 1,098 USD, đánh dấu mức cao nhất kể từ tháng 4 năm ngoái.

Còn bảng Anh ổn định quanh mức 1,24 USD đổi 1 bảng, không thấp hơn nhiều so với ngưỡng cao nhất 6 tuần 1,245 USD thiết lập hôm 23/1.

Chỉ số USD giảm mạnh sau cuộc họp rồi phục hồi phần nào. Ảnh: Trading Economics.

USD yếu nhất 9 tháng

USD giảm giúp kim loại quý hưởng lợi. Giá vàng thế giới cũng vọt lên mức cao nhất trong vòng 9 tháng 1.954 USD/ounce.

Cùng với đó là chứng khoán Mỹ. Kết thúc phiên giao dịch ngày 1/2, chỉ số trung bình công nghiệp Dow Jones nhích nhẹ 0,02% lên 34.092 điểm. Chỉ số S&P 500 và Nasdaq có thêm lần lượt 42,61 điểm (+1,05%) và 231,77 điểm (+2%) lên 4.119,21 điểm và 11.816,32 điểm.

Trong cuộc họp chính sách đầu tiên của năm 2023, Fed quyết định tăng lãi suất 0,25 điểm phần trăm, đưa lãi suất điều hành lên 4,5-4,75%, mức cao nhất kể từ tháng 10/2007. Đây là điều đã được đa số nhà đầu tư dự đoán từ trước.

Đồng bạc xanh đánh dấu mức thấp nhất 9 tháng. Ảnh: Trading Economics.

Trong họp báo sau cuộc họp, Chủ tịch Fed Jerome Powell cho biết quá trình thiểu phát đã bước vào giai đoạn đầu. "Nếu lạm phát giảm mạnh, dĩ nhiên, điều đó sẽ ảnh hưởng tới việc hoạch định chính sách của chúng tôi", ông cho biết.

"Ông Powell quyết không thể hiện sự thay đổi quá lớn trong quan điểm của Fed về lạm phát và lãi suất. Nhưng một số bình luận của ông đã được thị trường đón nhận nồng nhiệt", ông Craig Erlam - chuyên gia phân tích thị trường cấp cao tại London - nhận định với Zing.

"Ông Powell đã chấp nhận rằng quá trình thiểu phát đã bắt đầu", ông Erlam lập luận. "Sau khi đánh giá mọi thứ, tôi tin đã đủ cơ sở để kết luận rằng quá trình thắt chặt chính sách sắp kết thúc", vị chuyên gia nói thêm.

Thị trường đánh giá khả năng cao Fed sẽ tăng lãi suất 25 điểm cơ bản một lần nữa, rồi cắt giảm lãi suất vào cuối năm. "Điều này có vẻ hợp lý", ông Erlam nhận định.

Đà tăng bị đảo ngược

Năm ngoái, USD có một năm tăng trưởng phi mã nhờ các đợt tăng lãi suất liên tiếp của Fed. Theo nhóm phân tích của CrossBorderCapital, chính sách thắt chặt tiền tệ của Fed và dòng vốn nước ngoài đổ xô vào những tài sản trú ẩn của Mỹ đã thúc đẩy đồng bạc xanh. Nhưng đội ngũ phân tích tin rằng xu hướng này sẽ đảo ngược vào năm 2023.

CrossBorderCapital dự báo chỉ số USD sẽ lao dốc 15-20% trong năm nay.

Còn tỷ phú Jeffrey Gundlach tin rằng Fed sẽ không tăng lãi suất lên 5%. Bởi các dữ liệu cho thấy những chỉ số kinh tế của Mỹ đang suy yếu quá nhanh.

Dĩ nhiên, đó là tin xấu với đồng USD. Vị tỷ phú cho rằng đồng USD đã đạt đỉnh và sẽ suy yếu vào năm nay. Fed có thể ôn hòa hơn các ngân hàng trung ương khác trong 12 tháng tới.

Nhưng theo ông Edward Moya - chuyên gia tài chính tại hãng tư vấn Oanda, Fed vẫn lo ngại rằng lạm phát sẽ tăng tốc trở lại.

"Sẽ có thêm 2 báo cáo lạm phát trước cuộc họp ngày 22/3. Và nếu xu hướng thiểu phát đi vào ngõ cụt, kế hoạch đưa lãi suất lên 5-5,25% có thể được giữ nguyên", ông nhận định.

"Trọng tâm của chúng tôi không phải những động thái ngắn hạn, mà là sự thay đổi bền vững đối với các điều kiện tài chính nói chung", ông Powell lập luận trong họp báo sau cuộc họp.

"Theo đánh giá của chúng tôi, chiến dịch thắt chặt chính sách đến nay vẫn là chưa đủ. Đó là lý do chúng tôi tin rằng lãi suất sẽ tiếp tục tăng", ông giải thích.

Chủ tịch Fed cho biết ngân hàng trung ương Mỹ sẽ thực hiện thêm một vài đợt tăng lãi suất nữa để đưa lạm phát xuống mức mục tiêu.