Đánh thức triệu tỷ đồng tiết kiệm

Vũ Hoài

10/11/2023 7:59 AM (GMT+7)

Sau bài toán "đánh thức" vàng trong dân, bài toán gọi vốn hàng triệu tỷ đồng nằm ở kênh tiết kiệm ngân hàng cũng đang được tính toán.

Ảnh: Quý Hòa

Thống kê sơ bộ của NCĐT cho thấy, lãi suất huy động tại các ngân hàng thương mại hiện nay ở mức khá thấp. Không chỉ 7%, mà ngay cả mức lãi suất 6% đối với tiền gửi tiết kiệm kỳ hạn 12 tháng cũng gần như “mất hút” trên thị trường.

Mức lãi suất huy động đối với tiền gửi kỳ hạn 12 tháng tại các ngân hàng đang dao động quanh mức 5,5% và thậm chí có những ngân hàng huy động với mức lãi suất 4,9%/năm.

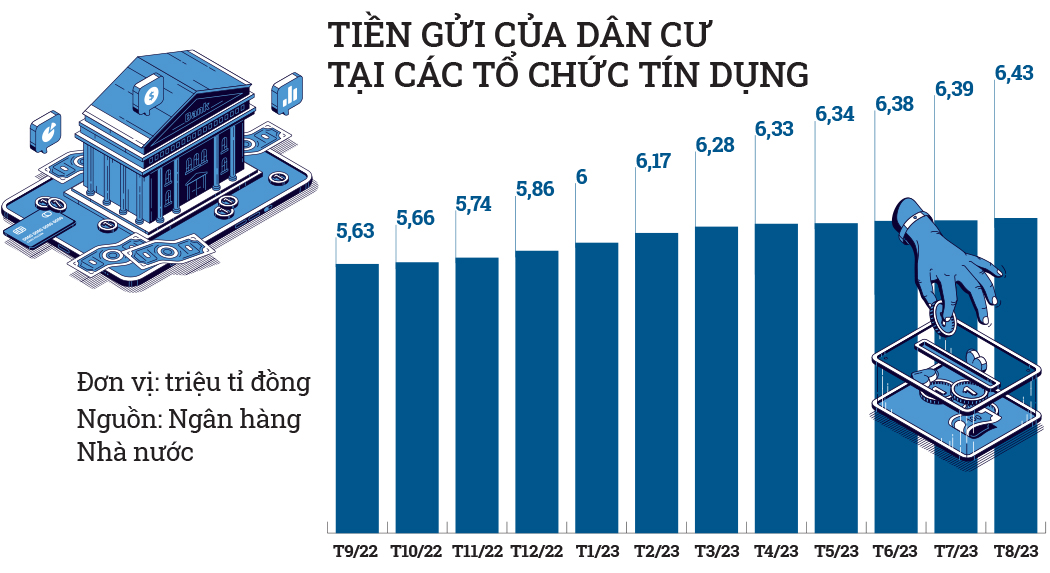

HÀNG TRIỆU Tỷ ĐỒNG “NẰM CHỜ”

Thực tế cho thấy dù lãi suất tiết kiệm ở mức khá thấp nhưng lượng tiền đổ vào kênh gửi tiết kiệm vẫn khá cao. Theo số liệu từ Ngân hàng Nhà nước, tại thời điểm cuối tháng 8/2023, số dư tiền gửi của dân cư tại các tổ chức tín dụng đạt hơn 6,43 triệu tỷ đồng, tăng thêm hơn 43.700 tỷ đồng so với tháng trước và tăng 9,68% so với cuối năm 2022.

Con số này cho thấy dù lãi suất giảm cũng không cản được dòng tiền tiết kiệm chảy vào ngân hàng, thị trường tiếp tục chứng kiến việc xô đổ kỷ lục số dư tiền gửi của tháng trước.

Lạm phát mục tiêu của năm 2023 ở mức khoảng 4,5% đồng nghĩa với việc giá trị đồng tiền sẽ bị bào mòn tương ứng do lạm phát. Để đánh giá rõ nhất tác động của lạm phát, có thể nhìn lại quá trình tăng giá của vàng.

Cụ thể, vào năm 2006 giá vàng chỉ vào khoảng 12-13 triệu đồng/lượng, nhưng hiện tại giá vàng đã lên hơn 70 triệu đồng/lượng, tức gấp hơn 5 lần.

Điều này có nghĩa nếu nắm giữ 12 triệu đồng trong 17 năm, thì số tiền đó chỉ đủ mua khoảng 1/5 lượng vàng hiện tại. Và cách tốt nhất để bảo vệ tài sản không bị ảnh hưởng là đảm bảo việc đầu tư sinh lời cao hơn so với tỷ lệ mất giá mà lạm phát gây ra.

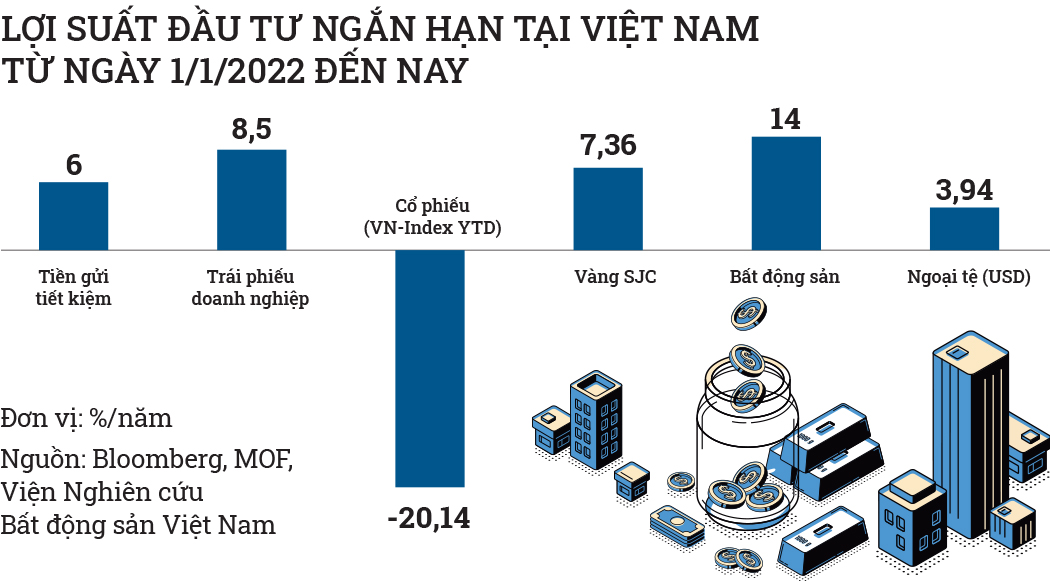

Tuy nhiên, việc lượng tiền của người dân đổ vào hệ thống ngân hàng vẫn cao kỷ lục dù lãi suất huy động ở mức thấp cho thấy các kênh đầu tư khác như bất động sản, chứng khoán, trái phiếu, vàng... hiện không còn sức hấp dẫn quá lớn trong mắt nhà đầu tư.

Theo Tiến sĩ Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng, từ nay đến cuối năm có một lượng lớn tiền gửi ngân hàng đáo hạn, nhưng các nhà đầu tư không có sự lựa chọn nào khác ngoài kênh đầu tư gửi ngân hàng. Khi tiền gửi đáo hạn, họ có thể sẽ gia hạn với mong muốn là lãi suất sẽ không giảm thêm.

Chia sẻ với NCĐT, bà Trần Thị Hà My, Kinh tế trưởng Công ty Chứng khoán Rồng Việt (VDSC), cho hay tính đến tháng 7/2023, tiền gửi từ khu vực dân cư tăng 8,9% so với đầu năm, trong khi huy động vốn từ các tổ chức kinh tế giảm 0,7% so với đầu năm. Xét ở góc độ các kênh tài sản, các kênh đang cạnh tranh trực tiếp với tiền gửi tiết kiệm là vàng, USD và chứng khoán trong bối cảnh thị trường bất động sản cùng trái phiếu doanh nghiệp trong nước vẫn chưa phục hồi tích cực.

“Hiện tại, chúng tôi cho rằng lãi suất huy động của các ngân hàng thương mại đã chạm đáy, vì vậy tính cạnh tranh của kênh tiền gửi tiết kiệm đang giảm dần”, bà My chia sẻ.

LA BÀN ĐẦU TƯ NĂM 2024

Tại Việt Nam, từ những năm 2015-2016, bài toán “đánh thức” hàng trăm tấn vàng ở trong dân đã được đưa ra. Tuy nhiên, cho đến nay, không chỉ là vàng mà việc dẫn lối dòng vốn tiết kiệm sang các kênh đầu tư cũng là một bài toán khó, bởi gần như không có một mẫu số chung cho tất cả.

Rủi ro ở mỗi kênh đầu tư là khác nhau và khả năng chịu đựng rủi ro của mỗi cá nhân cũng không hề giống nhau. Chúng ta không thể khuyến nghị một bạn trẻ 20-30 tuổi dành toàn bộ tiền vào kênh tiết kiệm, cũng không thể khuyên một cụ già 60-70 tuổi “tất tay” vào thị trường chứng khoán.

Ảnh: Quý Hòa

Theo một khảo sát từ Bankrate vào năm 2018, thế hệ Millennials do dự khi đầu tư vào thị trường chứng khoán, chỉ 23% những người từ 18-37 tuổi nói rằng thị trường chứng khoán là nơi tốt nhất để đầu tư số tiền mà họ không cần trong 10 năm trở lên.

Con số này thấp hơn đáng kể so với các thế hệ cũ: 33% thế hệ X và 38% thế hệ Baby Boomer nói rằng họ thích đầu tư hơn vào các phương thức tiết kiệm khác, chẳng hạn như tiền mặt, bất động sản hoặc bitcoin.

Trong khi đó, 30% thế hệ Millennials sẽ chọn tiền mặt thay vì các phương thức khác.

Có một lý do chính đáng khiến nhiều người thuộc thế hệ Millennials ngần ngại đưa tiền tiết kiệm vào thị trường chứng khoán, khi phần lớn trong số họ trưởng thành trong cuộc khủng hoảng tài chính.

Tham khảo các kênh đầu tư trên bình diện quốc tế, dễ dàng nhận thấy cổ phiếu luôn được ưa chuộng tại các quốc gia. Theo số liệu từ Swastika vào năm 2020, hơn 55% người Mỹ sở hữu cổ phiếu, trong khi tỷ lệ này ở Anh là 33%. Ngay cả ở Trung Quốc, tỷ lệ dân số đầu tư vào thị trường chứng khoán là 13%. Ở Việt Nam, tỷ lệ này là trên 7%.

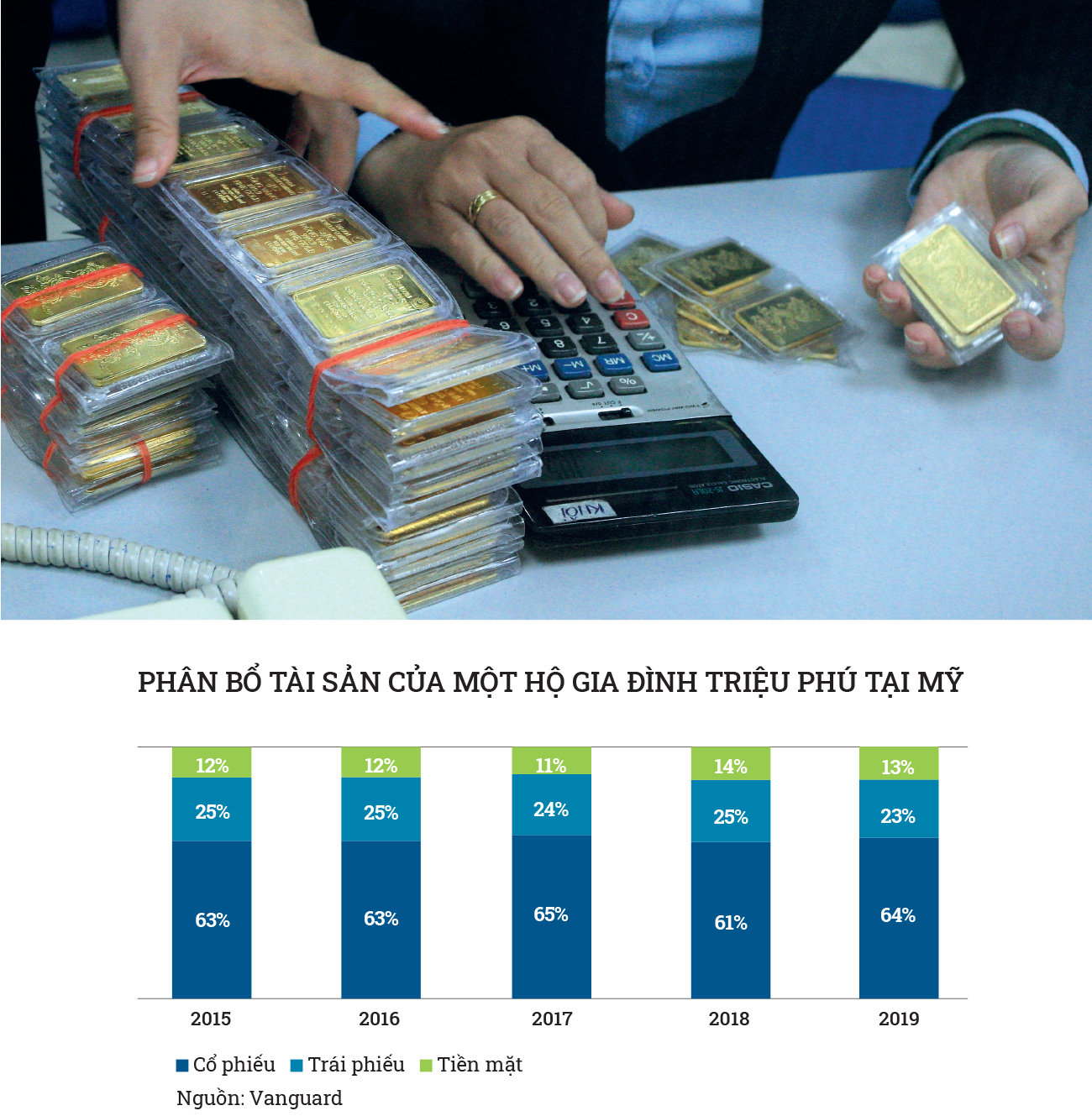

Nghiên cứu cách thức đầu tư của Mỹ năm 2020 của Vanguard xem các hộ gia đình giàu có (những người có tài sản có thể đầu tư ít nhất 500.000 USD tại Vanguard) đầu tư tiền của họ như thế nào. Kết quả cho thấy cách phân bổ tài sản của một hộ triệu phú điển hình là 65% cổ phiếu, 25% trái phiếu và 10% tiền mặt.

Quan trọng hơn, tỷ lệ này dường như giảm khi các hộ gia đình trở nên giàu có hơn. Một khi đã trở thành triệu phú, lợi ích kinh doanh bắt đầu chi phối phần lớn tài sản.

Báo cáo của KKR chứng minh rằng các nhà đầu tư có giá trị ròng cực cao (những người có tài sản trên 30 triệu USD) đầu tư nhiều tiền hơn vào các lựa chọn thay thế (ví dụ như vốn cổ phần tư nhân, quỹ phòng hộ) và tiền mặt.

Cụ thể, các nhà đầu tư có giá trị ròng cực cao (UHNW) phân bổ 30% cho cổ phiếu, 10% cho trái phiếu, 50% cho các lựa chọn thay thế và 10% cho tiền mặt.

Ảnh: Quý Hòa

Mặc dù cổ phiếu luôn được ưa chuộng tại nhiều quốc gia bởi tính thanh khoản cao, khả năng sinh lời hấp dẫn và ít rào cản gia nhập, nhưng đây cũng là kênh nhiều biến động và mang tính rủi ro cao.

Như tại thị trường Việt Nam, mức độ biến động của thị trường cũng khá lớn và bị chi phối khá nhiều bởi tâm lý của nhà đầu tư. Với đặc thù hơn 80% giá trị giao dịch là của nhà đầu tư cá nhân, thị trường chứng khoán Việt Nam dễ dàng chịu tác động bởi những tin tức, sự kiện xung quanh và gần như khó có thể nắm bắt được quy luật.

Chẳng hạn, thị trường vừa chứng kiến nhóm cổ phiếu vốn hóa lớn bất ngờ bán tháo mạnh, đi cùng tâm lý hoảng loạn của nhà đầu tư cá nhân trước những tin đồn chưa được kiểm chứng, khiến VN-Index giảm mạnh, về lại vùng điểm tích lũy hồi đầu năm. Nhiều cổ phiếu như VHM hay MSN đã “phá đáy” lịch sử trước đó là vào tháng 10/2022.

DẪN LỐI DÒNG TIỀN TIẾT KIỆM

Dòng tiền đã dịch chuyển sang thị trường chứng khoán trong quý III vừa qua, nhưng trước biến động mạnh của tỉ giá và giá vàng vào đầu quý IV, thị trường chứng khoán đã chứng kiến một nhịp điều chỉnh sâu.

Theo chuyên gia của VDSC, trong thời gian tới, dòng tiền từ kênh tiền gửi đáo hạn với lãi suất cao của giai đoạn đầu năm sẽ trong trạng thái chờ đợi để phân bổ vào các kênh đầu tư như chứng khoán, bất động sản và thậm chí cả trái phiếu doanh nghiệp đối với các nhà đầu tư chuyên nghiệp.

Tuy nhiên, điều kiện cần chính là sự phục hồi của tăng trưởng kinh tế, giúp gia tăng niềm tin về triển vọng lợi nhuận của doanh nghiệp niêm yết.

Đối với kênh đầu tư bất động sản, bà My cho rằng điều kiện cần còn đòi hỏi thêm sự rõ ràng về hành lang pháp lý khi Luật Đất đai và các Luật Kinh doanh Bất động sản và Nhà ở được thông qua.

Báo cáo nghiên cứu “Thị trường Bất động sản Việt Nam: Hành trình vượt bão và động lực phục hồi”, do Viện Nghiên cứu Bất động sản Việt Nam vừa công bố, đã đưa ra một số gợi ý giúp nhà đầu tư có thể cân nhắc lựa chọn kênh đầu tư trong những tháng cuối năm 2023 và năm 2024.

Trong đó, với kênh bất động sản, trong bối cảnh lãi suất giảm dần, dự báo tâm lý nhà đầu tư sẽ tích cực hơn. Do đó, thị trường bất động sản được kỳ vọng sẽ phục hồi từ quý II/2024. Nhà đầu tư bất động sản có thể xem xét, nên tập trung vào nhu cầu thực như phân khúc chung cư, nhà ở riêng lẻ phục vụ nhu cầu để ở, kinh doanh, cho thuê hoặc để đầu tư dài hạn.

“Nếu điều kiện tài chính của nhà đầu tư lành mạnh, triển vọng thị trường tích cực, nhà đầu tư có thể xem xét sử dụng tỷ lệ đòn bẩy 60-70% (vốn tự có) và 30-35% (vốn vay), vì hiện nay điều kiện thị trường biến đổi quá nhanh, khó lường, chúng ta sẽ không thể lường trước, đặc biệt trong thời gian dài 10-20 năm nữa”, báo cáo nhấn mạnh.

Ở góc nhìn đối với kênh đầu tư chứng khoán, ông Nguyễn Tiến Dũng, Trưởng phòng Phân tích cổ phiếu Khối nghiên cứu tại Công ty Chứng khoán MB (MBS), ước tính tăng trưởng lợi nhuận năm 2023 của các doanh nghiệp trên toàn thị trường sẽ đạt 3,6%. Dự phóng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết năm 2024 có thể tăng vọt lên mức 16,8%. Động lực đến từ ngành bán lẻ, vật liệu cơ bản, hàng hóa, điện, ngân hàng.

Trong khi đó, chuyên gia Công ty Chứng khoán Mirae Asset cho rằng để thu hút nguồn tiền tiết kiệm sang đầu tư, nhà đầu tư có thể sẽ quan tâm đến các doanh nghiệp có 3 yếu tố.

Đầu tiên, tính ổn định trong hoạt động kinh doanh. Đây là những doanh nghiệp có hoạt động kinh doanh thiên về sản xuất hoặc những doanh nghiệp ngành tài chính có tính an toàn ổn định cao như ngành bảo hiểm. Xét dữ liệu lợi nhuận sau thuế trong quá khứ không có biến động lớn (loại trừ những trường hợp bất khả kháng phải ngừng hoạt động như dịch bệnh...).

Thứ 2, chi trả cổ tức bằng tiền mức cao, tạo nguồn thu nhập ổn định cho nhà đầu tư. Theo Mirae Asset, thu nhập từ cổ tức là nguồn thu nhập có tính ổn định. Đối với một số trường hợp doanh nghiệp chi trả cổ tức bằng cổ phiếu do nhu cầu đầu tư mở rộng, nhưng sau đó trở lại duy trì mức cổ tức cao, thì đây vẫn là những trường hợp có thể lựa chọn.

Thứ 3, lợi nhuận sau thuế nửa đầu năm 2023 khả quan, tạo điều kiện duy trì mức cổ tức ít nhất trên 6% trong năm 2023.

Bên cạnh thị trường cổ phiếu thì trái phiếu cũng từng là sản phẩm rất thu hút nhà đầu tư. Đơn cử, có 42.000 nhà đầu tư mua trái phiếu của Vạn Thịnh Phát, hay cũng có hơn 6.600 nhà đầu tư mua trái phiếu của Tân Hoàng Minh.

Trên thực tế, thị trường trái phiếu phát triển không chỉ giúp giảm sự phụ thuộc của các doanh nghiệp vào kênh tín dụng ngân hàng mà nhà đầu tư có thêm sản phẩm đầu tư trên thị trường vốn. Các doanh nghiệp, đặc biệt là các tổ chức tín dụng huy động được nguồn vốn trung, dài hạn.

Sau những sai phạm trên thị trường trái phiếu thời gian qua, Bộ Tài chính cũng nêu rõ, trái phiếu doanh nghiệp riêng lẻ là sản phẩm tài chính chỉ dành cho nhà đầu tư chứng khoán chuyên nghiệp, nhà đầu tư cần lưu ý rằng rủi ro của trái phiếu là rủi ro gắn với doanh nghiệp phát hành trái phiếu, chứ không phải là rủi ro liên quan đến tổ chức phân phối trái phiếu, trong đó có các ngân hàng thương mại phân phối trái phiếu.

Còn theo đại diện của VDSC, đối với thị trường trái phiếu doanh nghiệp, mức độ quan tâm đối với nhà đầu tư nhỏ lẻ đã thu hẹp đáng kể sau cú sốc năm 2022. Do đó, việc thu hút tiền gửi đối với kênh đầu tư này vẫn sẽ gặp những khó khăn nhất định, ít nhất là cho đến khi áp lực đáo hạn trái phiếu doanh nghiệp được thu vén tốt trong năm 2024.

Một kênh đầu tư khác thu hút nhà đầu tư là các công ty quản lý quỹ chuyên nghiệp. Chẳng hạn, tại Dragon Capital, đang có hơn 150.000 nhà đầu tư chứng chỉ quỹ, cao gấp 10 lần chỉ trong vòng 2 năm gần đây. Một công ty quản lý khác là VinaCapital cũng chứng kiến lượng nhà đầu tư chứng chỉ quỹ mới tăng 70%/năm. Trong khi đó, trên thị trường có khoảng 80 quỹ công chúng, giúp nhà đầu tư có nhiều lựa chọn hơn.

Bà Lương Thị Mỹ Hạnh, Giám đốc Quản lý tài sản, Khối trong nước, Dragon Capital, cho biết: “Có lợi suất vẫn tốt bởi vì quỹ được quản lý bởi các chuyên gia đầu tư có kinh nghiệm và lâu năm. Bên cạnh đó, việc đầu tư vào quỹ cũng giúp đa dạng hóa rủi ro cho các nhà đầu tư vì trong một quỹ bao giờ cũng đầu tư vào nhiều ngành, nhiều công ty”.

Có thể thấy, việc phân bổ tiền gửi tiết kiệm ra sao, đầu tư vào các kênh nào phụ thuộc vào rất nhiều yếu tố và gần như không có một mẫu số chung. Tuy nhiên, dù ở kênh tiết kiệm, vàng, USD, bitcoin hay chứng khoán, nhà đầu tư cũng cần trang bị những kiến thức và sự linh hoạt để đạt được hiệu quả tốt nhất.

Việc đa dạng hóa trong danh mục đầu tư luôn là sự lựa chọn phù hợp để phân tán rủi ro. Và trong thời kỳ suy thoái, việc bảo toàn được giá trị tài sản so với sự tổn thất của mặt bằng chung đã là một sự đầu tư thành công.

Bộ trưởng nói về lý do Intel gác kế hoạch mở rộng đầu tư

08/11/2023 16:49

Không còn "ăn xổi", khách hàng chọn đầu tư căn hộ sắp bàn giao, chỉn chu về pháp lý

07/11/2023 18:22

Thời điểm thích hợp để đầu tư chứng khoán

06/11/2023 11:05

Theo Nhịp cầu Đầu tư

Trao kiến thức và pháp luật về bảo vệ tài nguyên, môi trường đến với nông dân Hải Phòng

Hội Nông dân Hải Phòng vừa tổ chức thành công Hội thi "Nông dân tìm hiểu kiến thức và pháp luật về bảo vệ tài nguyên, môi trường" năm 2025.

Petrolimex trao 600 bình lọc nước tặng người dân nghèo trên địa bàn tỉnh Điện Biên

Ngày 24/11/2025, tại xã Mường Phăng, phường Điện Biên Phủ, TP. Điện Biên Phủ, Petrolimex phối hợp cùng Hội Chữ thập đỏ tỉnh Điện Biên, Ủy ban MTTQ tỉnh và Công ty SIPCO tổ chức chương trình cấp phát 600 bình lọc nước ECOZEN–25 cho các hộ dân gặp khó khăn về nguồn nước sạch.

Petrolimex ủng hộ 3 tỷ đồng giúp đỡ nhân dân tỉnh Lâm Đồng khắc phục hậu quả thiên tai

Sáng ngày 24/11/2025, tại trụ sở Ủy ban MTTQ Việt Nam tỉnh Lâm Đồng, thừa ủy quyền Lãnh đạo Tập đoàn Xăng dầu Việt Nam (Petrolimex), đại diện Công ty TNHH MTV Petrolimex Lâm Đồng – ông Đào Hoài Nam, Bí thư Đảng ủy, Chủ tịch Công ty – đã trao số tiền 3 tỷ đồng nhằm hỗ trợ nhân dân tỉnh Lâm Đồng khắc phục thiệt hại do mưa lũ gây ra.

Hội Nông dân Hải Phòng tổ chức Giải bóng chuyền “Bông lúa vàng” chào mừng các ngày lễ lớn năm 2025

Hưởng ứng cuộc vận động “Toàn dân rèn luyện thân thể theo gương Bác Hồ vĩ đại” và chào mừng Đại hội Đảng các cấp, Đại hội đại biểu MTTQ Việt Nam, Đại hội Hội Nông dân các cấp và các ngày lễ lớn. Hội Nông dân TP. Hải Phòng tổ chức Giải bóng chuyền “Bông lúa vàng” thành phố Hải Phòng lần thứ nhất năm 2025.

Gần 300 đại biểu tham dự Đại hội Đại biểu MTTQ Việt Nam tỉnh Quảng Ninh lần thứ XIII

Đại hội đại biểu MTTQ Việt Nam tỉnh Quảng Ninh lần thứ XIII nhiệm kỳ 2025 - 2030 có sự tham gia của 299 đại biểu chính thức.

Petrolimex vinh dự nhận giấy Xác nhận Trung hòa carbon theo PAS 2060:2014

Sáng ngày 14/11, tại Trụ sở Petrolimex đã diễn ra Lễ trao Xác nhận Trung hòa carbon theo tiêu chuẩn quốc tế PAS 2060:2014 do Viện Tiêu chuẩn Anh quốc - BSI cấp, với sự chứng kiến của đại diện Đại sứ quán Vương quốc Anh tại Việt Nam.

Petrolimex ủng hộ 3 tỷ đồng giúp đỡ nhân dân tỉnh Lâm Đồng khắc phục hậu quả thiên tai

Sáng ngày 24/11/2025, tại trụ sở Ủy ban MTTQ Việt Nam tỉnh Lâm Đồng, thừa ủy quyền Lãnh đạo Tập đoàn Xăng dầu Việt Nam (Petrolimex), đại diện Công ty TNHH MTV Petrolimex Lâm Đồng – ông Đào Hoài Nam, Bí thư Đảng ủy, Chủ tịch Công ty – đã trao số tiền 3 tỷ đồng nhằm hỗ trợ nhân dân tỉnh Lâm Đồng khắc phục thiệt hại do mưa lũ gây ra.

Hội Nông dân Hải Phòng tổ chức Giải bóng chuyền “Bông lúa vàng” chào mừng các ngày lễ lớn năm 2025

Hưởng ứng cuộc vận động “Toàn dân rèn luyện thân thể theo gương Bác Hồ vĩ đại” và chào mừng Đại hội Đảng các cấp, Đại hội đại biểu MTTQ Việt Nam, Đại hội Hội Nông dân các cấp và các ngày lễ lớn. Hội Nông dân TP. Hải Phòng tổ chức Giải bóng chuyền “Bông lúa vàng” thành phố Hải Phòng lần thứ nhất năm 2025.